Zmalał zysk operatora Plusa. 590 mln zł dywidendy dla Cyfrowego Polsatu

W ub.r. koszty operacyjne Polkomtela, operatora sieci telekomunikacyjnej Plus, wzrosły o 11,5 proc., dużo mocniej od przychodów, a koszty obsługi zadłużenie podskoczyły ponad trzykrotnie, przez co zysk netto zmalał z 1,46 mld do 589,4 mln zł. Po sprzedaży spółki infrastrukturalnej liczba pracowników telekomu zmalała o jedną piątą.

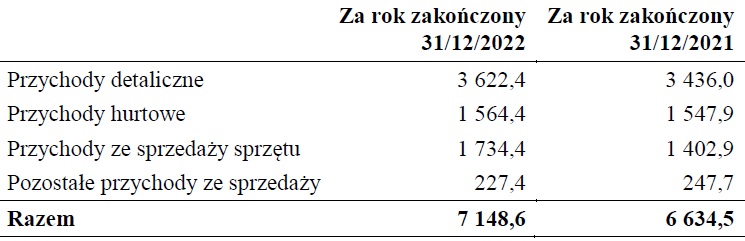

Przychody operatora Plusa z usług detalicznych dla klientów indywidualnych i biznesowych sięgnęły w ub.r. 3,62 mld zł, wobec 3,44 mld zł rok wcześniej. Natomiast sprzedaż urządzeń (głównie kupowanego przez klientów sprzętu, na czele ze smartfonami) poszła w górę z 1,4 do 1,73 mld zł (w grafikach przy tekście wszystkie kwoty są w tys. zł).

Do Polkomtelu oprócz Plusa należy kilka mniejszych marek: działający od dziewięciu lat prepaidowy Plush oraz przejęte dwa lata temu Premium Mobile.

Z kolei wpływy hurtowe Polkomtelu (głównie z połączeń z innych sieci do użytkowników Plusa) wzrosły minimalnie - z 1,55 do 1,56 mld zł, a te określone jako pozostałe zmniejszyły się z 247,7 do 227,4 mln zł.

Plus zapłacił 1,2 mld zł za częstotliwości

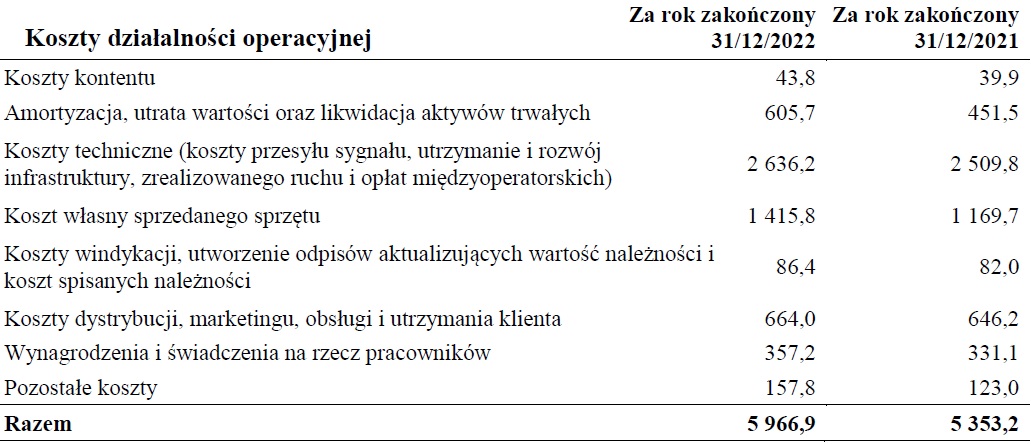

Działalność operacyjna Polkomtelu kosztowała w ub.r. 5,97 mld zł, po wzroście rok do roku o 11,5 proc. z 5,35 mld zł. Stanowiące ponad połowę koszty techniczne wzrosły z 2,51 do 2,64 mld zł.

Pod koniec ub.r. telekom zapłacił 351,6 mln zł za korzystanie przez kolejne 15 lat z częstotliwości w paśmie 2100 MHz, a już na początku br. zapłaciła 847 mln zł za analogiczne przedłużenie częstotliwości z pasma 1800 MHz.

W połowie 2021 roku Cyfrowy Polsat i Polkomtel, sfinalizowały sprzedaż firmie Cellnex Poland 99,99 proc. udziałów spółki Polkomtel Infrastruktura za 7,07 mld zł. Do Polkomtel Infrastruktury należą pasywne i aktywne warstwy infrastruktury mobilnej, po transakcji grupa Cyfrowy Polsat nie ponosi już kosztów jej utrzymania, natomiast płaci za wykorzystywanie.

Głównie w związku ze sprzedażą Polkomtel Infrastruktury średnioroczne zatrudnienie w Polkomtelu zmalało z 2 555 pracowników w 2021 roku do 2 505. Mimo to koszty pracownicze zwiększyły się z 331,1 do 357,2 mln zł.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

Koszty własny sprzedanego sprzętu wzrósł z 1,17 do 1,41 mld zł, a koszty amortyzacji, utraty wartości i likwidacji aktywów trwałych z 451,5 do 605,7 mln zł, a dystrybucji, marketingu i utrzymania klientów - z 646,2 do 664 mln zł.

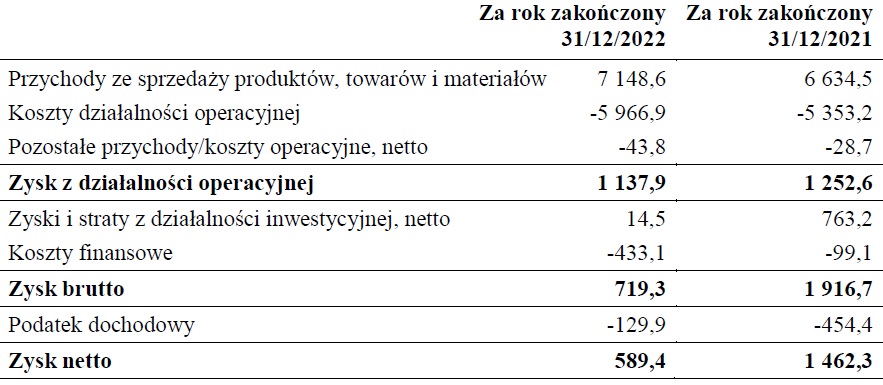

W konsekwencji zysk operacyjny Polkomtelu zmniejszył się z 1,25 do 1,14 mld zł. Pozostałe wskaźniki rentowności osłabiło przede wszystkim to, że operator w ub.r. nie dostał już takiego zastrzyku pieniężnego jak ponad 750 mln zł w 2021 roku przypadające mu ze sprzedaży Polkomtel Infrastruktury (łączne wpływy finansowe sięgnęły wtedy 763,2 mln zł).

Na Polkomtel przypada spora część zadłużenia całej grupy Cyfrowy Polsat. W ub.r. zadłużenia kredytowe w części krótkoterminowej (do spłaty w ciągu 12 miesięcy) wzrosło z 878,8 mln do 1,36 mld zł, a w części długoterminowej zmalało z 6,43 do 5,57 mld zł. Przy podniesionych od jesieni 2021 do połowy 2020 roku stopach procentowych wydatki finansowe podskoczyły z 99,1 do 433,1 mln zł.

Więcej na odsetki, mniej na podatek

Tych wzrostów nie zrekompensował w całości spadek kwoty zapłaconego podatku dochodowego z 454,4 do 129,9 mln zł. Zysk netto poszedł w dół z 1,46 mld do 589,4 mln zł. Zeszłoroczny zysk w całości przeznaczono na dywidendę dla jedynego udziałowca telekomu - Cyfrowego Polsatu

Rok wcześniej Polkomtel wypłacił nieco niższą dywidendę (580 mln zł), przy czym 882,29 mln zł z zysku przeznaczono na kapitał zapasowy. W 2021 roku telekom przeznaczył 805,9 mln zł na dywidendę (z czego 354,3 mln zł z kapitału zapasowego), a w 2020 roku, tuż po wybuchu epidemii, cały zysk netto z poprzedniego roku (354,3 mln zł) zasilił kapitał zapasowy.

Notowana na giełdzie grupa Cyfrowy Polsat podała już swoje łączne wyniki finansowe za pierwszy kwartał br.: zanotowała wzrost wpływów o 7,1 proc., głównie dzięki wyższej sprzedaży sprzętu, a jego zysk netto skurczył się o 212,8 do 71 mln zł. Firma na obsługę zadłużenia wydała 179 mln zł więcej niż przed rokiem. Zmalała sprzedaż płatnej telewizji i usług telefonicznych w modelu na kartę.

Pod koniec kwietnia br. Cyfrowy Polsat podpisał z konsorcjum polskich i zagranicznych instytucji finansowych umowy dotyczące dwóch kredytów w kwocie do 8,225 mld zł i jednego do 506 mln euro. Wszystkie kredyty są oprocentowane według zmiennej stopy procentowej, na którą składają się stopa WIBOR/EURIBOR i marża. Kredyty mają zostać spłacone do 28 kwietnia 2028 roku. Dzięki temu w połowie maja Cyfrowy Polsat i Polkomtel przedterminowo spłaciły 8,84 mld zł poprzednich kredytów.

Newsletter

Newsletter

Platformy Canal+ zmniejszą rozdzielczość kilkunastu kanałów

Platformy Canal+ zmniejszą rozdzielczość kilkunastu kanałów  Psycholożka o serialu „Reniferek”: Jak mamy w serialu bohaterkę plus size, to jest obiektem żartów albo budzi postrach

Psycholożka o serialu „Reniferek”: Jak mamy w serialu bohaterkę plus size, to jest obiektem żartów albo budzi postrach  Twórcy „Ricka i Morty’ego” pracują nad serialem dla Netfliksa

Twórcy „Ricka i Morty’ego” pracują nad serialem dla Netfliksa  Jacek Kurski wciska ludziom kit ws. TVP, a TV Republika obrywa rykoszetem (felieton)

Jacek Kurski wciska ludziom kit ws. TVP, a TV Republika obrywa rykoszetem (felieton)  Viaplay z prawami do Ligi Mistrzów

Viaplay z prawami do Ligi Mistrzów

Dołącz do dyskusji: Zmalał zysk operatora Plusa. 590 mln zł dywidendy dla Cyfrowego Polsatu