Wartość oferty publicznej Canal+ Polska może wynieść 1,3 mld zł. Na giełdzie przyciągnie inwestorów dywidendowych

Po debiucie giełdowym w drugiej połowie listopada Canal+ Polska nie planuje nowych emisji akcji. Obszarem firmy najmocniej odczuwającym skutki epidemii jest przejęte przed rokiem Kino Świat. - Wierzymy, że kino odbuduje się po covidzie - mówi prezes Canal+ Polska Edyta Sadowska. Canal+ Polska jest spółką dywidendową, działa w sektorze rosnącym stabilnie, a przy tym narażonym na coraz większą konkurencję platform VoD - komentują dla Wirtualnemedia.pl analitycy giełdowi.

We wtorek Canal+ Polska upublicznił prospekt dotyczący zapowiadanego od kilku miesięcy debiutu na warszawskiej giełdzie. Wszystkie posiadane akcje firmy planują sprzedać jej dwaj mniejszościowi akcjonariusze: TVN Media oferuje 14,12 mln walorów (to ok. 32 proc. kapitału Canal+ Polska), a Liberty Global Ventures Holding - 7,5 mln (ok. 17 proc. kapitału).

Większościowym akcjonariuszem Canal+ Polska pozostanie francuska Grupa Canal+ należąca do koncernu Vivendi. Ma ok. 51 proc. kapitału spółki, nie zamierza sprzedawać żadnych akcji w ofercie publicznej.

Maksymalną cenę akcji ustalono na 60 zł. Przy takiej cenie kapitalizacja Canal+ Polska wynosi 2,65 mld zł, a wartość oferty publicznej - 1,3 mld zł.

Nie będzie nowej emisji akcji

W ramach debiutu giełdowego akcje Canal+ Polska sprzedają obecni inwestorzy, więc żadne środki nie trafią do firmy. W prospekcie spółka zapowiedziała, że nie planuje nowej emisji akcji.

Podczas wideokonferencji potwierdziła to Edyta Sadowska, prezes Canal+ Polska. - Nie planujemy finansowania się z giełdy - stwierdziła.

Po debiucie akcjonariuszy będzie obowiązywał zakaz dalszej sprzedaży walorów (tzw. klauzula lock-up). Canal+ Polska, TVN Media i Liberty Global Ventures Holding (o ile nie sprzedadzą wszystkich oferowanych akcji) nie będą mogli tego robić przez 180 dni, a Grupa Canal+ - przez 360 dni.

Na 10 listopada zaplanowano ustalenie ostatecznej liczby akcji oferowanych obu grupom inwestorów i ostatecznej ceny walorów. Do 17 listopada kupione akcje mają zostać przydzielone inwestorom, a ok. 23 listopada Canal+ Polska ma zadebiutować na rynku głównym warszawskiej giełdy.

Zapowiedziano, że do inwestorów indywidualnych ma trafić ok. 10 proc. oferowanych akcji. Rolę globalnych współkoordynatorów i współzarządzających księgą popytu pełnią BofA Securities i J.P. Morgan Securities, a rolę współprowadzącego księgę popytu i firmy inwestycyjnej - biuro maklerskie Santander Bank Polska.

Canal+ nie rośnie jak Allegro, ale płaci dywidendę

W drugiej połowie października Canal+ Polska zapowiedział, że po debiucie giełdowym w dywidendzie będzie wypłacał akcjonariuszom 75 proc. skonsolidowanego zysku netto. W połowie października firma poinformowała, że na początku listopada wypłaci swoim obecnym akcjonariuszom 188,37 mln zł zaliczki na dywidendę za br.

- Na Canal+ Polska należy spojrzeć jako na dojrzałą spółkę, której atutem nie jest tempo wzrostu, a raczej zdolność do generowania nadwyżek gotówki. Jest to zatem dobra propozycja dla inwestorów preferujących spółki dywidendowe. Tego typu inwestorami są duże fundusze, więc sprzedawane akcje powinny cieszyć się wśród nich powodzeniem - ocenia dla Wirtualnemedia.pl Adam Zajler, analityk z Millennium DM.

- Z perspektywy inwestorów istotna będzie oczywiście cena transakcji, a tej jeszcze nie znamy. Do atutów wspierających wycenę można zaliczyć przewidywalność wyniku w krótkiej perspektywie, dodatni cash flow i perspektywy wypłaty dywidendy a także rozpoznawalną markę i dużą liczbę wiernych klientów, którzy mimo negatywnych trendów na rynku płatnej telewizji cenią sobie ofertę spółki - komentuje Dominik Niszcz, analityk z Trigon DM.

Jeśli cena emisyjna Canal+ Polska zbliży się do górnego pułapu, będzie to kolejna miliardowa oferta pierwotna na warszawskiej giełdzie. W połowie października na parkiecie zadebiutowało Allegro, bijąc szybko kilka rekordów stołecznego rynku: sprzedano akcje za 9,2 mld zł (zainteresowanie inwestorów było tak duże, że stopa redukcji w transzy dla akcjonariuszy indywidualnych wyniosła 84,8 proc.), a kurs szybko z poziomu 43 zł poszybował powyżej 80 zł. Allegro, które nie planuje wypłacać dywidendy, weszło do najważniejszych polskich i europejskich indeksów giełdowych, jest zdecydowanie najcenniejszą spółką na warszawskiej giełdzie, w zeszłym tygodniu na krótko osiągnęło 100 mld zł kapitalizacji.

- Canal+ jest mniejszą spółką niż Allegro, nie będzie to rekordowa oferta. Liczba zapisów na akcje Allegro wśród inwestorów indywidualnych wcale nie była mocno wyśrubowana, przy szerokim konsorcjum dystrybucyjnym nie jest wykluczone że zainteresowanie inwestorów detalicznych będzie większe - komentuje dla Wirtualnemedia.pl Łukasz Kosiarski, analityk Pekao Investment Banking.

- Debiut Allegro pokazał, że ciekawa oferta może przyciągnąć duże zainteresowanie. Z racji innego profilu, bardziej dojrzałego i nastawionego na wypłaty dywidendy modelu biznesowego, ale także z powodu wielkości oferta Canal+ Polska może przyciągnąć mniejsze zainteresowanie ze strony funduszy zagranicznych - ocenia.

- Biorąc pod uwagę niedawny debiut Allegro, to prawdopodobnie nie będzie to jednak tak gorący temat, a to z powodu wyzwań przed jakimi stoi właściwa dla Canal+ część rynku medialnego, czyli biznes polegający na oferowaniu liniowo nadawanych kanałów telewizyjnych. Chodzi głównie o presję ze strony dynamicznie rosnących platform dostarczających treści w formie streamingu i VoD, na czele z Netflixem - uważa Adam Zajler.

- Warto jednak podkreślić, że Canal+ Polska wciąż odnotowuje bardzo dobre wyniki, czemu w bieżącym roku sprzyja epidemia, która zwiększa oglądalność wszystkich kanałów dystrybucji treści wideo, również tych bardziej tradycyjnych. Niemniej spółka będzie musiała zwiększać wysiłek walki o miejsce na rynku streamingu, co zresztą już rozpoczęła - dodaje.

Podobnego zdania jest Łukasz Kosiarski. - Płatna telewizja jest już dojrzałym produktem, nasycenie rynku już od kilku lat nie rośnie, a na horyzoncie pojawia się ryzyko w postaci serwisów OTT takich jak np. Netflix czy sportowy DAZN, który wchodzi właśnie do Polski - zauważa. - Biznesem DTH (telewizja satelitarna - przyp.) jest produktem mniej nowoczesnym od np. światłowodu i Canal+ może odczuwać presję ze strony dostawców kablowych i IPTV, którzy rozbudowują swoje sieci na nowych obszarach. Profil spółki jest defensywny, oferuje małe perspektywy wzrostu - wylicza.

Wyższe nakłady inwestycyjne mogą spowodować niższą zyskowność. - Z punktu widzenia akcjonariuszy, negatywną stroną tego może być ograniczenie wielkości środków, które będą mogły być przeznaczone na dywidendy. Będzie to czynnik studzący ich entuzjazm - komentuje analityk z Millennium DM.

Canal+ Polska podał w prospekcie, że nie będzie zobowiązany do zapłaty żadnego podatku dochodowego przez następne 2-3 lata, dzięki możliwości rozliczenia strat podatkowych i różnic czasowych pomiędzy amortyzacją dla potrzeb podatkowych i księgowych.

Jednocyfrowy wzrost wpływów

W prospekcie emisyjnym podano, że w całym 2020 roku Canal+ Polska spodziewa się wypracować wyższe skonsolidowane przychody niż rok wcześniej. W średnim terminie grupa przewiduje średni roczny wzrost przychodów w "niskim lub średnim przedziale jednocyfrowym", który ma wynikać ze wzrostu przychodów ze sprzedaży generowanych głównie przez usługi OTT i IPTV.

Firma zakłada, że marża EBITDA w średnim terminie pozostanie na dotychczasowym poziomie, natomiast oczekiwany wzrost EBITDA w 2020 r. powinien być zgodny z odnotowanym w ostatnich latach - w 2019 roku wynik wzrósł o 7,3 proc. W pierwszym półroczu marża EBITDA wyniosła 21,3 proc., a w 2019 roku było to 15,9 proc.

Ponadto spółka spodziewa się "stosunkowo niskiego" wskaźnika rezygnacji klientów i stabilnej bazy klientów usług satelitarnych w 2020 r.

Nakłady kapitałowe mają średnioterminowo pozostać na niskim poziomie w relacji do przychodów, zgodnie z dotychczasowym poziomem. W pierwszej połowie roku nakłady stanowiły równowartość 4,2 proc. przychodów w tym okresie. W 2019 roku wskaźnik ten wyniósł 6,3 proc.

Przejęcia możliwe w trzech obszarach, część praw sportowych zdrożeje

Canal+ Polska jest zainteresowany przejęciami, w prospekcie zwrócono uwagę, że mniej więcej połowę polskiego rynku płatnej telewizji stanowią operatorzy inni niż Canal+ i Cyfrowy Polsat.

- Są trzy główne pola zainteresowania: content - tak jak robiliśmy to w minionych latach; technologia - jako że wierzymy, że dane i technologia będą głównym driverem tego sektora; oraz dystrybucja - wskazał podczas wideokonferencji Frédéric Berardi, dyrektor finansowy Canal+ Polska.

Firma może przejmować inne podmioty, natomiast musi na bieżąco inwestować w treści, m.in. kupować prawa do transmisji sportowych. Edyta Sadowska podkreśliła, że w tym obszarze filarami oferty Canal+ są piłka nożna i żużel.

Pod koniec sierpnia Canal+ Polska i Telewizja Polska przedłużyły o dwa sezony umowę na pokazywanie piłkarskiej PKO BP Ekstraklasy. Obowiązujący od połowy ub.r. kontrakt ma rekordową wartość 250 mln zł rocznie, z czego ok. 200 mln zł płaci Canal+.

Mimo że epidemia wiosną br. sparaliżowała świat sportu i nadal utrudnia niektóre rozgrywki, firma nie oczekuje, że licencje do transmisji stanieją. - Spodziewamy się inflacji części praw sportowych. Zawsze w naszych spodziewamy się, że część naszego kontentu będzie droższa, a część tańsza - stwierdziła Edyta Sadowska.

Canal+ Polska nie jest zdeterminowany, żeby wszystkie najważniejsze rozgrywki piłkarskie i żużlowe pokazywać w swoich stacjach. W połowie 2018 roku nadawca stracił na rzecz Cyfrowego Polsatu prawa do pokazywania piłkarskiej Ligi Mistrzów i Ligi Europy.

- Nie zdecydowaliśmy się zakupić Champions League za tak wysoką cenę. To było dobre posunięcie. Polsat przejął Champions League, monetyzuje ją także poprzez umowę z nami, mamy kanału Polsatu (z Ligą Mistrzów - przyp.) na naszej platformie, czyli nasz widz ma dostęp do Champions League - podsumowała szefowa Canal+ Polska.

- To też element naszej strategii agregacji. Nie wszystko musimy mieć na naszych kanałach, część możemy mieć na kanałach innych graczy rynkowych - zaznaczyła.

Kino Świat ze spadkiem, ale bez pożyczek od Canal+

Jesienią ub.r. Canal+ Polska po uzyskaniu zgody UOKiK-u kupił 70 proc. udziałów dystrybutora filmowego Kina Świat i wprowadził swoich menedżerów do władz tej firmy. W prospekcie zaznaczyła, że konsoliduje w swoich raportach finansowych 100 proc. wyników Kina Świat. W pierwszej połowie br. w pionie dystrybucji filmowej zanotowała 63,54 mln zł przychodów (z czego 51,71 mln zł od klientów zewnętrznych) i 4,5 mln zł zysku.

Nie podano danych finansowych Kina Świat z pierwszej połowy ub.r., natomiast w całym ub.r. spółka osiągnęła wielokrotnie wyższe wyniki: spadek przychodów o 15,1 proc. do 180,48 mln zł oraz zysku netto z 19,9 do 19,44 mln zł.

W związku z epidemią od połowy marca do początku czerwca zamknięte były wszystkie kina w Polsce, a po otwarciu frekwencja jest dużo niższa (początkowo zajętych mogła być połowa miejsc, teraz jedna czwarta), także dlatego że producenci i dystrybutorzy przełożyli premiery wielu hitowych filmów.

- Oczywiście wpłynęło to na nasze wyniki finansowe w tym roku i prawdopodobnie wpłynie w przyszłym roku. Mimo wszystko wierzymy, że kina się otworzą, ale raczej nie będzie tak, że od 1 stycznia 100 proc. miejsc w kinach będzie zajętych - skomentowała Edyta Sadowska.

W prospekcie Canal+ Polska podano, że Kino Świat w okresie pandemii utrzymało dodatnie przepływy pieniężne netto i nie potrzebowało finansowania od właściciela.

Szefowa Canal+ podkreśliła, że istotą biznesu Kina Świat nie jest model dystrybucji, tylko treści, którymi zarządza spółka. - Kupiliśmy Kino Świat po to, żeby wzbogacić naszą strategię kontentową. Świetna biblioteka kontentowa, świetne relacje z producentami - to tak naprawdę kupiliśmy z Kino Świat - wyliczyła.

W okresie epidemii niektóre filmy Kino Świat dystrybuowało z pominięciem kin. - Zakcelerowaliśmy okno sprzedażowe: kontent, który nie był wyświetlony albo był wyświetlony przez chwilę w kinach, bardzo szybko został przeniesiony do T-VoD, dzięki temu mogliśmy go dodatkowo zmonetyzować - opisała Sadowska.

- Wierzymy, że kino odbuduje się po covidzie - podkreśliła. - Wierzymy jako spółka, że ludzie nie zrezygnują z kina, że po covidzie wrócą do kina. Nie ma chyba możliwości, żebyśmy z tym samym zaangażowaniem oglądali filmy nawet na dużym ekranie telewizyjnym u siebie w domu. Kino jest odbierane jako wyższa forma rozrywki - stwierdziła.

Czy problemy Kina Świat mogą znacząco osłabić atrakcyjność Canal+ Polska wśród inwestorów giełdowych? - Oczywiście ostatnie miesiące nie sprzyjają temu biznesowi, ale pamiętajmy że skorygowana o gotówkę wartość transakcji przy zakupie 70 proc. udziałów to tylko 73 mln zł, a więc jedynie 3 proc. zaproponowanej w procesie IPO wyceny Canal+ Polska wynikającej z ceny maksymalnej - zauważa Dominik Niszcz.

Wskazuje na inne ryzyka działalności Canal+ Polska. - Na minus wpływają przede wszystkim strukturalne trendy na rynku płatnej telewizji. Wraz z rozwojem wysokiej jakości usług dostępu internetu bardzo maleje relatywna atrakcyjność kanału satelitarnego w dystrybucji treści telewizyjnych. Odpowiedź spółki czyli oferta OTT jest oczywiście ciekawym krokiem ale na tym rynku jest bardzo duża konkurencja, co w kolejnych latach może utrudniać wzrost biznesu i migrację klientów rezygnujących z satelity - prognozuje.

W br. wzrost wpływów i zysku

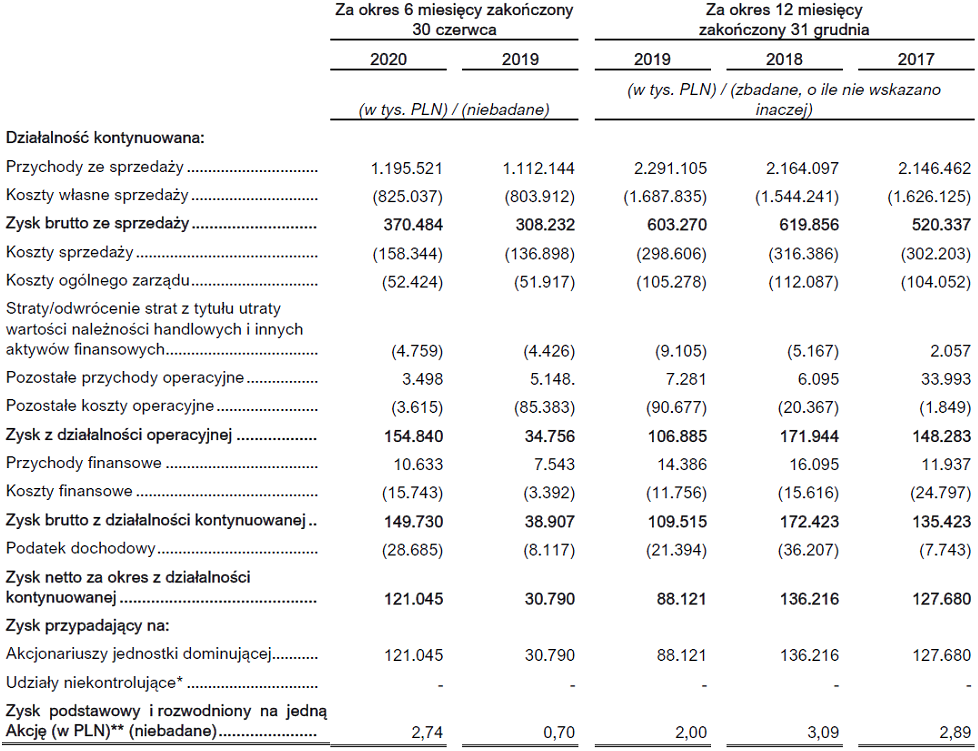

W pierwszej połowie br. przychody sprzedażowe Canal+ Polska zwiększyły się rok do roku z 1,11 do 1,19 mld zł.

Zysk operacyjny poszedł w górę z 34,75 do 154,84 mln zł, a zysk EBITDA wzrósł rok do roku o 30 proc. do 254,5 mln zł Firma uzasadniła to stałą optymalizacją kosztów działalności operacyjnej. Zysk netto w zeszłym półroczu wyniósł 121,04 mln zł, wobec 30,79 mln zł rok wcześniej. Firma zaznaczyła, że wynik netto przed rokiem został obciążony przez 81 mln zł odpisu dotyczącego utraty wartości marki N.

- Uważamy, że Spółka może zaoferować inwestorom dużą zdolność do generowania znacznych przepływów pieniężnych i atrakcyjne możliwości rozwoju, co potwierdzają wyniki Canal+ Polska: w latach 2017-2019 wzrost przychodów CAGR wyniósł 3,3 proc., a konwersja gotówki w 2019 roku sięgała 60,3 - dodała Edyta Sadowska.

2,7 mln klientów, ponad 60 zł miesięcznie od każdego

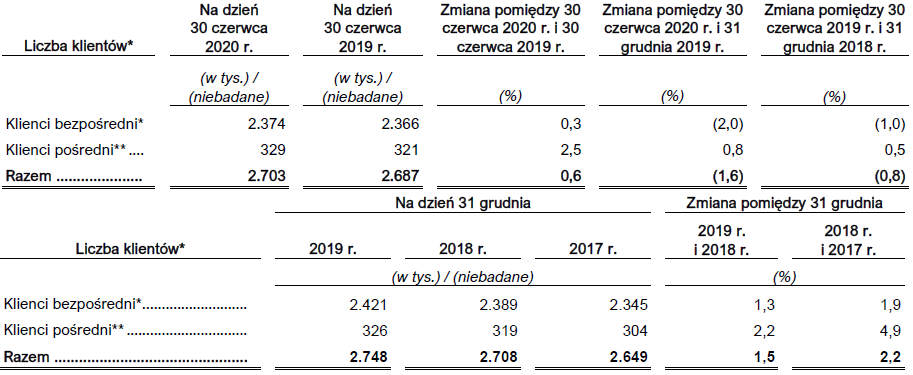

Na koniec czerwca br. Canal+ Polska miał 2,37 mln zł klientów bezpośrednich (0,3 proc. więcej niż rok wcześniej), czyli korzystających z Platformy Canal+, oferty telekomunikacyjnej, serwisów VoD i jej pakietów na platformie Player należącej do Grupy TVN Discovery.

Wiosną br. Canal+ Polska uruchomił dwa serwisy VoD dostępne dla wszystkich internautów: Canalplus.com działający w modelu subskrypcyjnym (z filmami, programami i streamingiem 76 stacji tv) oraz Premiery Canal+, w którym można wypożyczać pojedyncze filmy.

Natomiast liczba użytkowników pośrednich Canal+ Polska, czyli głównie korzystających z pakietów Canal+ w sieciach kablowych, rok do roku wzrosła o 2,5 proc., z 321 do 329 tys.

W połowie br. firma miała łącznie 2,703 mln klientów. Na koniec ub.r. było ich 2,748 mln, rok wcześniej - 2,708 mln, a na koniec 2017 roku - 2,649 mln.

W minionym półroczu średni miesięczny przychód od klienta firmy (ARPU) wynosił 64,5 zł, wobec 62,7 zł rok wcześniej. W całym ub.r. było to 62,9 zł, w 2018 roku - 63,2 zł, a w 2017 roku - 64,5 zł.

W połowie br. i na koniec ub.r. użytkownicy usługi telewizji satelitarnej (DTH) stanowili 72 proc. wszystkich klientów Canal+ Polska. Ich udział stopniowo malał, bo rosła liczba klientów usług OTT i IPTV

- Zarząd uważa, że ta tendencja powinna się utrzymać w drugiej połowie 2020 r. W perspektywie średnioterminowej będzie to spowodowane w szczególności uruchomioną w maju 2020 r. własną usługą Canal+ (OTT) - stwierdzono w prospekcie.

Więcej na marketing, pensje i usługi obce Kina Świat

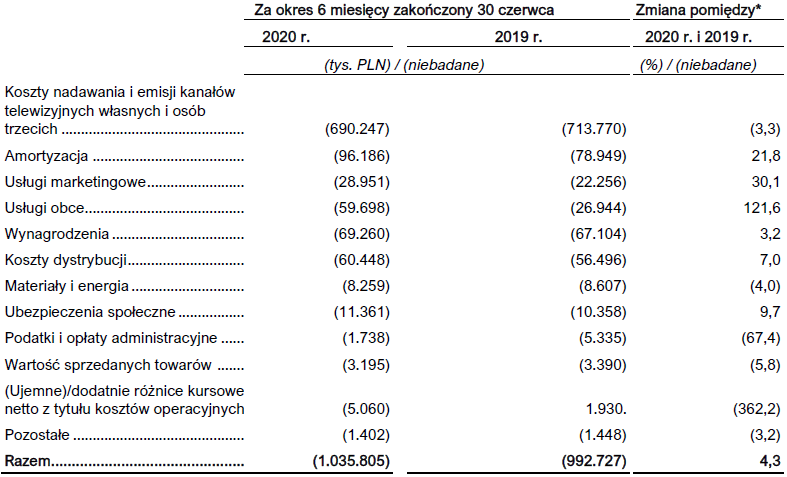

Koszty rodzajowe Canal+ Polska w zeszłym półroczu wyniosły 1,03 mld zł, co wobec 992,7 mln zł rok wcześniej oznacza wzrost o 4,3 proc.

Wydatki na emisję stacji zmalały o 3,3 proc. do 690,25 mln zł, za to koszty usług obcych podskoczyły o 121,6 mln zł, z 26,94 do 59,7 mln zł, co firma tłumaczy kosztami spółki Kino Świat, której 70 proc. udziałów przejęła jesienią ub.r.

Nakłady na wynagrodzenia zwiększyły się o 3,2 proc. do 69,26 mln zł, na marketing- o 30,1 proc. do 28,95 mln zł, na amortyzację - o 21,8 proc. do 96,19 mln zł (co też wynika z przejęcie Kina Świat), a na dystrybucję - o 7 proc. do 60,45 mln zł.

Reszta udziałów Kina Świat przed epidemią wyceniona na 38 mln zł

Canal+ Polska ma bezwarunkową opcję call dotyczącą kupna pozostałych 30 proc. udziałów Kina Świat, a ich obecni posiadacze - opcję put sprzedaży tych walorów. - Zdaniem Grupy zrealizowanie przez nią opcji kupna pozostałych 30 proc. udziałów w Kino Świat jest wysoce prawdopodobne - napisano w prospekcie.

Wycena tych udziałów w bilansie Canal+ Polska na koniec ub.r. wynosiła 37,7 mln zł. - Zobowiązanie oszacowano na bazie zdyskontowanych oczekiwanych przepływów wynikających z prognozowanych wyników operacyjnych spółki Kino Świat, będących podstawą ustalenia ceny realizacji opcji - zaznaczono.

Newsletter

Newsletter

Fatalne prognozy dla telewizji. Stacje naziemne i satelitarne tylko w SD?

Fatalne prognozy dla telewizji. Stacje naziemne i satelitarne tylko w SD?  Gdzie obejrzeć walkę Tyson Fury - Oleksandr Usyk

Gdzie obejrzeć walkę Tyson Fury - Oleksandr Usyk  „Nieobliczalna” pokazuje piekło domowego ogniska. Recenzja polskiego filmu Amazona

„Nieobliczalna” pokazuje piekło domowego ogniska. Recenzja polskiego filmu Amazona  Cyfrowy Polsat rekordowo zadłużony. Ponad miliard na odsetki

Cyfrowy Polsat rekordowo zadłużony. Ponad miliard na odsetki  Przewrócone „P” jako logo Poznania wywołało burzę w sieci. Co na to eksperci?

Przewrócone „P” jako logo Poznania wywołało burzę w sieci. Co na to eksperci?

Dołącz do dyskusji: Wartość oferty publicznej Canal+ Polska może wynieść 1,3 mld zł. Na giełdzie przyciągnie inwestorów dywidendowych